در بازارهای مالی روشها و استراتژیهای مختلفی برای کسب سود وجود دارد. هر کدام از انواع مختلف معاملات ارز دیجیتال برای عده خاصی از افراد طراحی شده و باید بر اساس ویژگیهای شخصی و همچنین اهداف مالی که دارد یکی را برای خود انتخاب کنید. سویینگ تریدینگ (Swing Trading) یکی از این روشها است که سعی میکند از تمام موج حرکت قیمت که در نمودار ظاهر میشود استفاده کند.

در این مقاله از ارزیکال سعی میکنیم شما را با این سبک آشنا کرده و همه استراتژیهای سویینگ تریدینگ را به خوبی برایتان شرح دهیم. تا انتها با ما همراه باشید!

سوئینگ تریدینگ به زبان ساده

سویینگ تریدینگ (Swing Trading) یکی از انواع معاملات ارز دیجیتال است که در آن تریدرها با هدف کسب سود از نوسانات کوتاه مدت تا میان مدت قیمتها وارد بازار میشوند. برخلاف سرمایهگذاران بلندمدت که ماهها یا سالها یک دارایی را هولد میکنند، سویینگ تریدینگرها معمولاً پوزیشنهای معاملاتی خود را فقط بین چند ساعت تا چند روز باز نگه میدارند.

کلمه سویینگ (Swing) به معنای تاب خوردن است و در این سبک ترید کردن، به حرکت تاب مانند قیمت از ابتدا تا پایان اشاره دارد. سویینگ تریدینگرها به دنبال حرکات قیمتی قابل توجه در بازههای زمانی کوتاهتر هستند و با رسیدن به حد سود یا حد ضرر تکلیف معاملات خود را مشخص میکنند.

در Swing Trading، مدیریت سرمایه و نظارت مستمر بر بازار اهمیت زیادی دارد. تریدرهای این سبک باید اخبار تاثیرگذار بر بازار و تغییرات قیمتی را پیگیری کنند تا در زمان مناسب به تحرکات قیمت واکنش نشان دهند.

باید به این نکته مهم اشاره کنیم که این سبک برای افرادی مناسب است که زمان کافی برای رصد روزانه بازار دارند، اما نمیخواهند مانند اسکالپرها به صورت لحظهای معامله کنند. این روش در کنار انعطاف پذیری مناسب، نرخ برد یا وین ریت بالایی نیز دارد و میتوان آن را در بازارهای مختلف مانند سهام، فارکس و کریپتو به کار گرفت.

سویینگ تریدینگ میتواند یک استراتژی سودآور باشد، اما روی خوشش را تنها به کسانی که با دانش و انضباط کافی آن را اجرا میکنند نشان خواهد داد.

آشنایی با استراتژیهای سویینگ تریدینگ

استراتژیهای سویینگ تریدینگ چیست؟ در این روش معاملاتی به دلیل انعطاف پذیری بالا میتوانید از طیف گستردهای از سبکها و استراتژیهای مختلف استفاده کنید.

موفقیت در سویینگ تریدینگ نیازمند تجربه، نظم و توانایی تحلیل سریع شرایط بازار است تا از بتوانید از فرصتهای نسبتاً زود گذر در بازار نهایت بهرهبرداری را ببرید.

در این بخش به همه آنها اشاره میکنیم. دقت کنید که هر کدام نقاط ضعف و قوت مخصوص به خود را دارند و باید بر اساس ویژگیهای شخصی و همچنین اهداف مالی که دارید آنها را انتخاب کنید.

مطلب پیشنهادی: استراتژی معاملاتی چیست؟

1) استراتژی مومنتوم (Momentum Strategy)

استراتژی مومنتوم در سویینگ تریدینگ بر شناسایی و بهرهبرداری از روندهای قدرتمندی که در بازار رخ میدهد تمرکز دارد. تریدرها در این روش از ابزارهایی مانند شکست سطوح حمایت و مقاومت، میانگینهای متحرک، و اندیکاتورهایی مثل اندیکاتور RSI یا مکدی برای تایید قدرت روند استفاده میکنند.

هدف اصلی در این روش ترید ورود به معامله در جهت روند و حفظ آن تا جایی است که نشانههایی از معکوس شدن قیمت را ببینیم. این استراتژی نیازمند مدیریت ریسک دقیق است؛ زیرا حرکات شدید قیمتی ممکن است ناگهان معکوس شوند. تریدرها در این سبک معمولاً از حد ضررهای متحرک (Trailing Stop) برای حفظ سود و خروج به موقع استفاده میکنند. این روش در مواقعی که بازار دارای روندهای پایدار نوسانات قابل پیش بینی است عملکرد بهتری دارد.

2) استراتژی پول بک (Pullback)

پولبک چیست؟ پولبک به حرکات موقت قیمت در خلاف جهت روند اصلی اشاره دارد و فرصتی برای ورود به معامله با قیمت بهتر فراهم میکند. در این استراتژی، تریدرها باید پس از شکست یک سطح کلیدی، منتظر بازگشت قیمت به آن سطح بمانند تا با تست مجدد ناحیه حمایت یا مقاومت، وارد معامله شود.

ابزارهایی مانند اندیکاتور فیبوناچی اصلاحی یا اندیکاتور میانگین متحرک (MA) به شناسایی نقاط پولبک کمک زیادی میکنند. این روش ریسک کمتری نسبت به دیگر استراتژیها دارد، زیرا ورود به معامله در نقاط نزدیک به سطوح کلیدی انجام میشود. خروج از معامله نیز معمولاً با رسیدن به اهداف قیمتی یا شکست سطوح حیاتی صورت میگیرد که معمولاً ریسک به ریوارد خوبی در اختیار قرار میدهد.

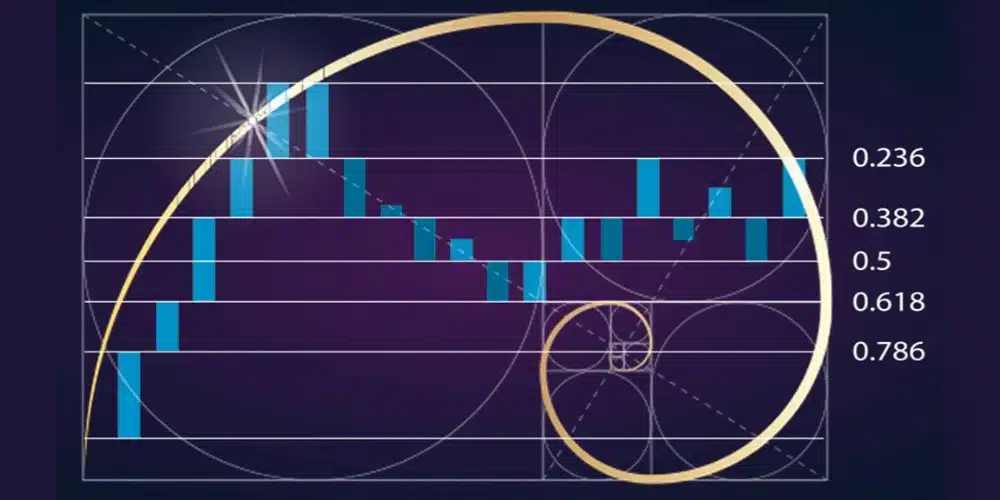

3) استراتژی فیبوناچی (Fibonacci)

سطوح فیبوناچی اصلاحی اصلی (یعنی سطوح 38.2%، 50%، و 61.8%) نقاط کلیدی برای ورود و خروج به معاملات در استراتژیهای سویینگ تریدینگ هستند. تریدرها پس از تشخیص یک روند، از این سطوح برای پیش بینی نقاط بازگشت قیمت استفاده میکنند.

معمولاً ترکیب فیبوناچی با سایر ابزارها مانند الگوهای کندل استیک یا اندیکاتورها دقت تحلیل را تا حد زیادی افزایش میدهد. این استراتژی هم در مواقعی که بازار دارای روند مشخصی است موثرتر است و به تریدرها کمک میکند حرکات اصلاحی را از تغییر روند اصلی تشخیص دهند.

در این استراتژی سویینگ تریدینگ، حد ضرر را باید زیر سطح فیبوناچی بعدی که فکر میکنید قیمت به آن واکنش نشان میدهد قرار دهید.

4) استراتژی تقاطع میانگینهای متحرک (Moving Averages)

اندیکاتور میانگین متحرک مانند اندیکاتور 20 روزه (MA 50) یا 200 روزه (MA 200) برای شناسایی روندها و نقاط بازگشت قیمتی مورد استفاده قرار میگیرد. کراس اوور یا لحظهای که این دو اندیکاتور میانگین متحرک همدیگر را قطع میکنند (مثلاً MA 50 از سمت پایین به بالای MA 200 آن را قطع میکند) در این استراتژی برای ما سیگنال خرید صادر میشود.

همچنین، در روندهای صعودی با عبور قیمت از میانگین متحرک، آن سطح به یک حمایت خوب تبدیل میشود. ترید با این سبک یک این استراتژی ساده و کاربردی است. اما باید دقت کنید که در بازارهای رنج این احتمال وجود دارد که میانگینهای متحرک است سیگنالهای اشتباه تولید کنند. ترکیب اندیکاتورهای MA با اندیکاتورهای حجم یا اندیکاتور RSI میتواند کیفیت معاملاتی که میگیرید را تا حد زیادی افزایش دهد.

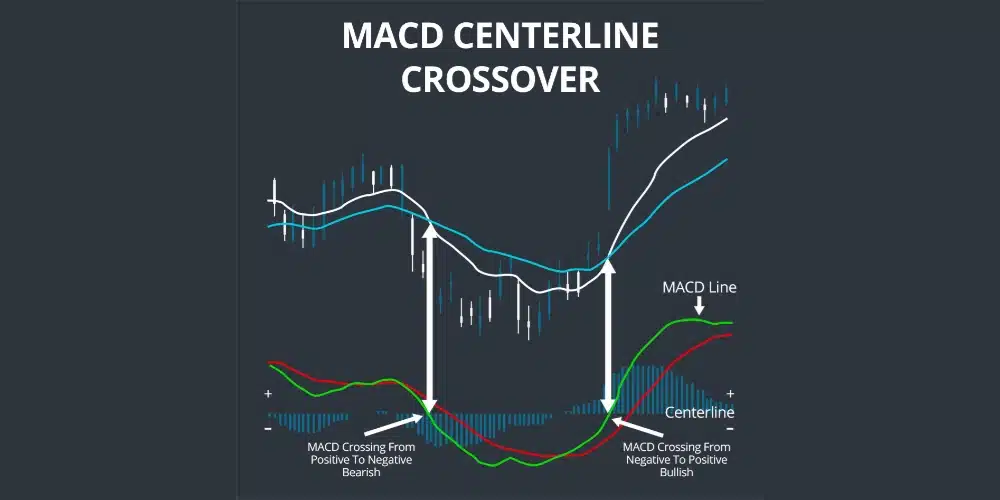

5) استراتژی کراساوور (Cross Over)

کراساوور زمانی اتفاق میافتد که دو اندیکاتور (مانند دو MA یا MACD) همدیگر را قطع کنند. مثلاً در اندیکاتور مکدی عبور خط MACD از بالای خط سیگنال، نشانه شروع روند صعودی است. این استراتژی برای تایید تغییر روندهای بازار مفید است.

هرچند به دلیل تاخیر در سیگنال دهی در این روش، بهتر است این استراتژی همراه با سایر ابزارهای تحلیل استفاده شود. تریدرها معمولاً از کراساوور در تایمفریمهای بالاتر برای کاهش سیگنالهای اشتباهی و فیلتر کردن آنها استفاده میکنند.

6) استراتژی الگوی سر و شانه (Head and Shoulders)

الگوی سر و شانه یک سیگنال بازگشتی قوی است که پس از یک روند صعودی شکل میگیرد و نشان دهنده تغییر روند صعودی به نزولی است. برای استفاده از این الگو تریدرها پس از تشخیص سه قله (در حالی که قله وسط بلندتر است) و شکست خط گردن، وارد معامله فروش میشوند.

تارگت قیمت در این استراتژی سویینگ تریدینگ معمولاً به اندازه فاصله سر تا خط گردن محاسبه میشود. این الگو در صورت ترکیب با افزایش حجم معاملات در نقطه شکست، اعتبار بیشتری پیدا میکند.

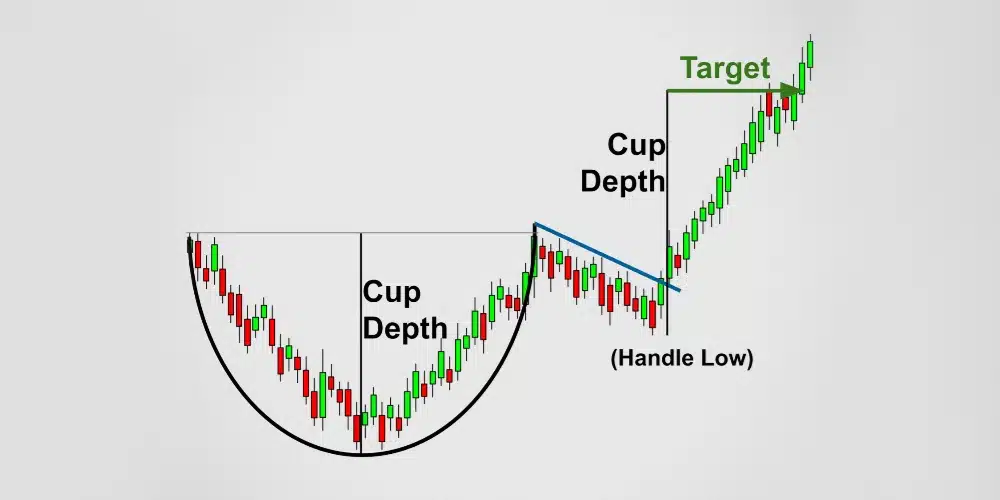

7) استراتژی الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته نشان دهنده ادامه روند صعودی پس از یک تثبیت قیمتی است. بخش فنجان شکل U دارد و نشاندهنده اصلاح قیمت است، در حالی که دسته یک پول بک کوچک قبل از صعود مجدد است.

تریدرها پس از شکست مقاومت در ناحیه دسته فنجان، وارد معامله خرید میشوند. این الگو معمولاً در تایم فریمهای بالاتر اعتبار بیشتری دارد و حتماً باید تا تایید کامل الگو صبر کنید و بعد وارد معامله شوید.

8) استراتژی الگوی پرچم (Flag) و پرچم سه گوش (Pennant)

این الگوها نشان دهنده تثبیت قیمت پس از یک حرکت شدید هستند و معمولاً منجر به ادامه روند قبلی میشوند. الگوی پرچم به شکل یک کانال موازی و پرچم سه گوش به شکل مثلث کوچک است. در این سبک یک سویینگ تریدینگر باید پس از شکست محدوده تثبیت، در جهت روند اصلی وارد معامله شود.

تارگت قیمتی هم در این استراتژی معمولاً به اندازه حرکت اولیه (میله پرچم) محاسبه میشود. این استراتژی در مواقعی که بازار نوسانات قابل پیش بینی دارد و همچنین حجم معاملات هم بالاست کارایی بهتری از خود نشان میدهد.

ترفندها و نکات مهم استفاده از سویینگ تریدینگ

آشنایی با استراتژیهای معاملاتی بخشی از ماجرای استفاده از سویینگ تریدینگ در معاملات است. برای موفقیت در این سبک، تنها دانستن این استراتژیها کافی نیست و باید با ترفندهای کاربردی آن نیز آشنا باشید.

در ادامه مهم ترین نکات و ترفندهایی که استفاده از Swing Trading را برایتان آسانتر میکند را بررسی میکنیم.

تنظیم دقیق استاپ لاس

در استراتژی سوئینگ ترید، تعیین استاپ لاس مهمترین ابزاری است که باید از آن به نحو صحیح استفاده کنید. این ابزار از سرمایه شما در برابر ضررهای سنگین محافظت میکند.

اما نکته کلیدی این است که استاپ لاس را در نقطهای قرار دهید که هم از زیان جلوگیری کند و هم فضای کافی برای نوسانات طبیعی قیمت باقی بگذارد. برای تعیین استاپ لاس به نکات زیر توجه کنید:

- محاسبه استاپلاس بر اساس سطوح حمایت و مقاومت: اگر در یک روند صعودی وارد معامله میشوید، استاپ لاس را کمی پایینتر از آخرین کف قیمتی و پشت ناحیه حمایت قرار دهید.

- رعایت نسبت ریسک به ریوارد: فاصله استاپ لاس تا نقطه ورود باید متناسب با حد سود شما تعیین شود تا معامله از نظر ریسک به ریوارد هم به صرفه باشد.

مدیریت ریسک و سرمایه

سویینگ تریدینگ بدون مدیریت ریسک شما را فقط به لبه پرتگاه هدایت میکند! برای جلوگیری از ضررهای بزرگ، حتماً اصول زیر را در سویینگ تریدینگ رعایت کنید:

- ریسک در هر معامله را محدود کنید: معمولاً پیشنهاد میشود که بیش از 1 تا 2 درصد از سرمایه خود را در یک معامله به خطر نیندازید.

- توزیع سرمایه در چند موقعیت: به جای تمرکز تمام سرمایه روی یک معامله، آن را بین چند موقعیت با پتانسیل سود مناسب تقسیم کنید.

- فاصله گذاری بین معاملات: اگر چند معامله پشتسرهم با ضرر بستهاید، مدتی استراحت کنید تا از تصمیمگیریهای احساسی جلوگیری شود.

مطلب پیشنهادی: مدیریت سرمایه در ترید

زمانبندی صحیح ورود و خروج

سویینگ تریدینگ بر اساس شناسایی نقاط چرخش بازار انجام میشود. برای افزایش دقت معاملات میتوانید با توجه به موارد زیر اقدام کنید:

- ورود در نقاط بازگشتی: از ابزارهایی مثل فیبوناچی اصلاحی یا خط روند برای تشخیص نقاط ورود مناسب استفاده کنید.

- خروج در سطوح کلیدی: اگر قیمت به یک مقاومت قوی رسید یا نشانههای ضعف روند ظاهر شد، از معامله خارج شوید.

- استفاده از تایمفریمهای چندگانه: ترکیب تحلیل در تایمفریمهای روزانه و 4 ساعته میتواند سیگنالهای دقیقتری به شما ارائه کند.

استفاده از ابزارهای تحلیلی پیشرفته برای سوئینگ تریدینگ

ابزارهای کمکی، دقت معاملات شما را افزایش میدهند. برخی از بهترین گزینههایی که به شما در سویینگ تریدینگ کمک میکنند را در پایین مشاهده میکنید:

- سایتهای تحلیل و بررسی: برای انجام دقیقتر تحلیل تکنیکال، رسم الگوها و استفاده از اندیکاتورهای پیشرفته میتوانید از سایتهایی مثل تریدینگ ویو استفاده کنید. همچنین دیتاها و اخبارهای مهم را هم میتوانید از سایتهایی مثل کوین تلگراف و یا IntoTheBlock دنبال کنید.

- اندیکاتورها و ابزارها: با استفاده از اندیکاتورها میتوانید اطلاعات مختلفی را در نمودار قیمت در مورد داراییهای مختلف را بررسی کنید. اطلاعاتی مثل حجم معاملات، قدرت روند و یا نزدیک شدت قیمت به سطوح مهم را رصد کنید.

ثبت و بررسی عملکرد (ژورنالنویسی)

این نکته را به یاد داشته باشید که تریدر حرفهای همیشه از اشتباهات خود درس میگیرد. ژورنال معاملاتی لازمه موفق شدن در در انواع مختلف معاملات ارز دیجیتال است. با ژورنال نویسی ترید میتوانید:

- اشتباهات تکرار شونده (مثل ورودهای زودهنگام یا خروج دیرهنگام) را شناسایی کنید.

- استراتژیهای موفق را تقویت و آنها را در معاملات آینده تکرار کنید.

- روانشناسی معاملهگری خود را بهبود بخشید و از تصمیمهای احساسی دوری کنید.

با توجه به این نکات و همچنین به کارگیری استراتژی مناسب میتوانید هم بهره وری خود را در بازار افزایش دهید و با طی کردن یک مسیر صحیح معاملات پر سودی را تجربه کنید.

تفاوت اسکالپ تریدینگ با سوئینگ تریدینگ چیست؟

یکی از پرتکرارترین سوالات بین تریدرها این است که تفاوت اسکالپ تریدینگ با سوئینگ تریدینگ چیست؟ اول از همه باید بدانید که اصلیترین تفاوت این دو استراتژی ترید در دیدگاه معاملهگر به معاملات است. در اسکالپ تریدینگ تریدر دنبال سودهای کوچک، اما سریع و متوالی است. در این روش نوسانات کوچک بازار، تریدر را به سود میرسانند. بنابراین بهترین تایم فریم برای اسکالپ تریدرها، بین بازه چند ثانیهای تا چند دقیقهای است. توجه داشته باشید که این سبک نیاز به سرعت عمل بالا، تمرکز و تسلط بر تحلیل تکنیکال بازار دارد.

اما سویینگ تریدینگ چیست؛ روشی است که تریدر با دیدگاه میانمدت وارد معامله میشود. در این سبک از معامله، نوسانات نسبتا بزرگ تریدر را به سود میرسانند. سوئینگ تریدرها بیشتر با روند کلی بازار سر و کار دارند. به طوری که با تایم فریمهای چند روزه تا چند هفتهای را تحلیل میکنند و با شناسایی فرصتهای مناسب، وارد معامله میشوند. این سبک نیازی به رصد مداوم نمودارها ندارد، اما برای موفقیت باید صبوری کنید و زمان بیشتری معامله را باز نگه دارید.

مزایا و معایب سوئینگ تریدینگ

سوئینگ تریدینگ یکی از محبوبترین سبکهای معاملهگری است. اما با این حال، اگر میخواهید به این روش ترید کنید، باید بدانید که مزایا و معایب سوئینگ تریدینگ چیست؟ برای آگاهی بهتر به جدول زیر توجه کنید:

| مزایا | معایب |

| نیاز نداشتن به حضور مداوم در بازار و رصد نمودار | احتمال از دست دادن سود به دلیل نوسانات ناگهانی بازار |

| مناسب برای تریدرهایی که وقت محدودی دارند | نیاز به صبوری |

| امکان کسب سود از روندهای میانمدت | کارمزد بالا |

| استرس کمتر | در بازار خنثی، عملکرد ضعیفتری دارد |

ترکیب سویینگ تریدینگ با تحلیل فاندامنتال

یکی از روشهای پیشرفته برای افزایش دقت در استراتژی سوئینگ ترید، ترکیب آن با تحلیل فاندامنتال است. تحلیل فاندامنتال چیست؟ این روش تحلیلی به بررسی عوامل بنیادی مانند اخبار پروژههای بلاکچینی، بهروزرسانیهای شبکه، همکاریهای تجاری، یا تغییرات در عرضه و تقاضای یک ارز دیجیتال میپردازد.

این نوع تحلیل میتواند به تریدرها کمک کند تا حرکات قیمتی بزرگتر و پایدارتر را شناسایی کنند که برای استراتژیهای سویینگ تریدینگ ایدهآل هستند.

برای مثال، اگر یک پروژه بلاکچینی اعلام کند که با یک شرکت بزرگ همکاری میکند، ممکن است قیمت توکن آن افزایش پیدا کند. در اینجا سویینگ تریدرها میتواند با استفاده از ابزارهای تحلیل تکنیکال مانند فیبوناچی یا الگوهای قیمتی، بهترین نقطه ورود را شناسایی کرده و از این حرکت قیمتی سود خود را دشت میکنند.

ترکیب تحلیل فاندامنتال و تکنیکال به تریدرها کمک میکند تا در دام سیگنالهای کاذب نیفتند و معاملات خود را با اطمینان بیشتری انجام دهند. با این حال، باید توجه کنید که برای تحلیل فاندامنتال دقیق باید اخبار پروژه مورد نظر و رویدادهای بازار را مدام چک کنید که ممکن است برای برخی تریدرها زمانبر باشد.

سویینگ تریدینگ یک روش جذاب برای حرفهایها

سویینگ تریدینگ به دلیل قابلیت شخصی سازی بالا با استفاده از ابزارها و استراتژیهای متنوع برای بسیاری از تریدرهای بازار یک سبک بسیار جذاب است. برای همین همواره به عنوان یکی از نمونههای بهترین سبک ترید شناخته میشود.

استراتژیهای سویینگ تریدینگ برای افراد مختلف با سطح تجربه و همچنین میزان زمان آزادی که دارند قابل انتخاب هستند. با تسلط بر ابزارها و استراتژیهای موجود و همچنین تمرین مداوم میتوانید در این سبک به نتیجه دلخواه برسید و برایند بلند مدت خود را همیشه مثبت و سودده نگهدارید.

سوالات متداول

سویینگ تریدینگ برای چه کسانی مناسب است؟

برای افرادی که زمان کافی برای تحلیل و رصد لحظهای بازار ندارند و میخواهند از حرکات بزرگ قیمت سود خود را کسب کنند سویینگ تریدینگ گزینه مناسبی است.

بهترین استراتژیهای سویینگ تریدینگ کدامند؟

استراتژیهای مبتنی بر پولبک و تقاطع میانگینهای متحرک از متداولترین استراتژیهای سویینگ تریدینگ هستند.

چه مدت زمانی معمولاً معاملات سویینگ تریدینگ طول میکشند؟

این مسئله بستگی به خود تریدر دارد که از چه حرکت قیمتی استفاده کند. معمولاً در ظرف چند ساعت، چند روز یا حتی چند هفته، بسته به شرایط بازار و استراتژی انتخابی یک معامله سویینگ به نتیجه میرسد.