ریسک به ریوارد چیست؟ راهی به سوی سود بیشتر با ریسک کمتر

هدف همه ما از انجام معاملات و فعالیت در بازارهای مالی، شناسایی معاملات سودده و کسب درآمد بیشتر است. اما سرمایه گذاری و ترید در نهایت بازی با احتمالات است. برای آن که بتوانیم در این بازی احتمالات، برآیند سودده بسازیم و کمتر درگیر چالشها بشیم، همواره باید ریوارد احتمالی را نسبت به میزان ریسک موجود در تعادل نگه داریم. اما ریسک به ریوارد چیست و چگونه محاسبه میشود؟

در این مطلب آموزشی از سایت ارزیکال قصد داریم با این مفهوم مهم آشنا شویم که پایه و اساس تمام استراتژیهای مدیریت سرمایه به شمار میآید.

مفهوم ریسک به ریوارد به زبان ساده

ریسک به ریوارد (Risk to Reward) یک مفهوم مهم و کلیدی در مدیریت سرمایه در ارز دیجیتال است که هر تریدر و سرمایه گذار باید آن را درک کند. به زبان ساده یعنی در هر معامله چقدر ممکن است سود کنید (Reward) و در مقابل میزان ضرر (Risk) چقدر ممکن است باشد.

برای درک بهتر بیایید مفهوم هر یک را بشناسیم :

- ریوارد : میزان سود احتمالی که برای یک معامله در نظر میگیریم ریوارد یا پاداش نام دارد. اگر ارزی را در محدوده 100 دلاری خریداری میکنیم و انتظار رشد تا 150 دلار را داریم، این یعنی ریوارد 50 درصد است.

- ریسک : در مقابل سود، مفهومی تحت عنوان ریسک قرار میگیرد. فرض کنید ارزی را با قیمت 100 دلار خریداری میکنیم و حد ضرر را در محدوده 75 دلار قرار میدهیم. این یعنی معامله تحمل پذیرش 25 درصد ریسک را دارد.

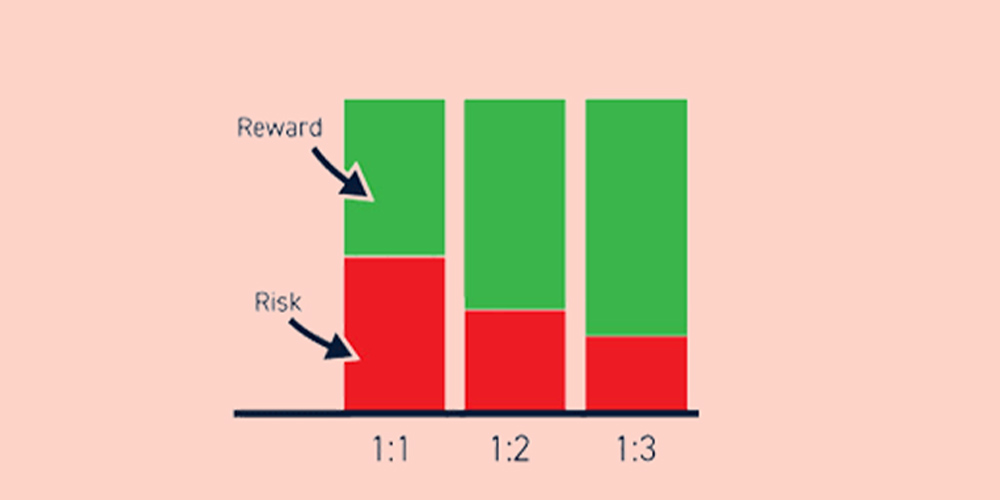

در بازار معاملاتی، به نسبت این دو ریسک به ریوارد یا R/R میگوییم. در مثالی که بالاتر به آن پرداختیم، پاداش 50 و ضرر 25 است. این یعنی نسبت ریسک به ریوارد معامله فرضی ما برابر با 1:2 یا به بیانی دیگر 2 است.

این نسبت به ما کمک میکند تا در مسیر معاملاتی خود تصمیمات بهتر و حساب شدهتری اتخاذ کنیم. هرچه نسبت ریوارد به ریسک بالاتر باشد، این یعنی معامله ارزندهتر است.

اما چرا R/R اهمیت دارد و میزان آن چگونه باید محاسبه شود؟ این نسبت چه نقشی در مدیریت سرمایه دارد و چگونه باعث بهبود عملکرد میشود؟ در ادامه به پاسخ این سوالات میپردازیم.

چگونه ریسک به ریوارد را محاسبه کنیم؟

بالاتر پی بردیم ریسک به ریوارد یکی از ابزارهای کلیدی برای ترید کردن است. اما نحوه محاسبه آن برای خیلی از کاربران جای سوال است و در این بخش قصد داریم به فرمول و اندیکاتور موجود برای محاسبه آن بپردازیم.

مراحل لازم برای محاسبه ریسک به ریوارد :

- معامله مورد نیاز را شناسایی و نقطه ورود را تعیین کنید

- بهینهترین نقطه قیمتی برای حد سود را تعیین کنید

- نقطه بازگشتی روند را شناسایی و حد ضرر را انتخاب نمایید

- درصد سود و ضرر احتمالی را محاسبه کنید

- میزان ریسک را به میزان ریوارد تقسیم کنید

با انجام همین چند مرحله آسان میتوانید ریسک به ریوارد را به دست بیاورید. اما توجه کنید تعیین نقاط قیمتی بهینه برای حد سود و حد ضرر اهمیت بسیار بالایی دارد. نباید برای بهبود این میزان، حد ضرر را بی دلیل کوچکتر یا حد سود را بزرگتر کنید.

فرمول محاسبه ریسک به ریوارد چیست؟

فرمول محاسبه ریسک به ریوارد ساده است؛ اما به دو روش نمایش داده میشود.

روش اول: در این روش میتوانید درصد پیش رو برای حد ضرر را در صورت و درصد پیش رو برای حد سود را در مقصد قرار دهید. برای مثال فرض کنید در محدوده 100 دلار وارد معامله شدید و حد ضرر در محدوده 90 دلار و حد سود در محدوده 130 دلار قرار دارد.

حد ضرر در چنین شرایطی 10 درصد و حد سود 30 درصد است و این نسبت موجود برابر با 1:3 است. در این روش هر چه اختلاف بزرگتر باشد، ریسک به ریوارد جذابتر است.

روش دوم: این بار میزان سود را در صورت کسر و میزان ضرر را در مخرج قرار میدهیم. این یعنی برای مثال بالا این میزان برابر با 3 خواهد بود. هرچه این میزان بزرگتر باشد، نسبت جذابتری در معامله خود شاهد خواهیم بود.

اندیکاتور ریسک به ریوارد

برای استفاده از اندیکاتور ریسک به ریوارد تنها کافیست به سایت Tradingview مراجعه کنید.

سپس از قسمت ابزارها، به کادر چهارم مراجعه کنید و از بخش “Projects” ابزار Long position را انتخاب نمایید. توجه کنید اگر در معاملات فیوچرز یک موقعیت فروش (Short) ایجاد کردید، میتوانید گزینه پایینتر یعنی “Short Positions” را انتخاب نمایید.

سپس اندیکاتور را بر روی نقطه ورود خود قرار دهید؛ سقف بالا را بر روی حد سود و کف پایین را بر روی حد ضرر خود قرار دهید. سپس این ابزار دادههای مفیدی ارائه خواهد داد.

در بخش “Target” مقدار و درصد سود حاصل در صورت تحقق حد سود را نشان میدهد. پایینتر در بخش “Stop” نیز مقدار و درصد ضرری را نشان میدهد که در صورت فعال شدن حد ضرر متحمل خواهید شد.

در کادر میانی و در بخش “Risk\Reward ratio” میزان ریسک به ریوارد را نمایش میدهد.

توجه کنید در این مثال بازه ریوارد برابر با 8.17 درصد و بازه ریسک برابر با 3.33 درصد است. در نتیجه نسبت حاصل برابر با 2.45 است. هرچه این میزان بالاتر باشد، یعنی بازه سود از بازه ضرر بزرگتر است.

مطلب پیشنهادی: فیوچرز در ارز دیجیتال چیست؟

اشتباهات رایج در استفاده از مفهوم ریسک به ریوارد

دقت کنید، برخی از تریدرها تصور اشتباهی از نسبت ریسک به ریوارد دارند و در استفاده از آن اشتباه میکنند. ما در ادامه مهمترینها را توضیح میدهیم تا شما بدانید اشتباهات رایج در استفاده از مفهوم ریسک به ریوارد چیست و آنها را تکرار نکنید.

- برداشت اشتباه از نقش ریسک به ریوارد: بعضیها فکر میکنند R/R یک ابزار تحلیل تکنیکال مستقیم است و روی دیدگاهشان نسبت به بازار تاثیر میگذارد؛ اما اصلا همچین چیزی وجود ندارد.

- اعتماد خالص به نسبت بالا: برخی فکر میکنند هر معامله با ریسک به ریوارد بالا حتما سودآور خواهد بود. نسبت ریسک به ریوارد با ترکیب وین ریت، اعتبار بالاتری دارد.

- تغییر حد سود و حد ضرر برای افزایش نسبت R/R: گاهی تریدرها استاپ لاس یا حد سود را جابجا میکنند؛ صرفا برای این که نسبت ریسک به ریوارد بهتر شود. اما باید به دنبال موقعیتهایی باشید که با حفظ حد سود و ضرر درست، نسبت جذابی برای R/R ایجاد کند.

- عدم تطابق با استراتژی معاملاتی: انتخاب نسبت ریسک به ریوارد نامتناسب با سبک معاملاتی، مانند اسکالپ، سوینگ یا پوزیشن.

- نداشتن برنامه مدیریت سرمایه: استفاده از ریسک به ریوارد بدون تعیین حجم مناسب سرمایه در هر معامله میتواند ضررها را بزرگ کند.

برای این که عملکرد خود را در بازار بهتر کنید، در کنار بررسی نسبت ریسک به ریوارد از سایر ابزارهای تحلیل تکنیکال و فاندامنتال نیز استفاده کنید.

مطلب پیشنهادی: تحلیل تکنیکال چیست؟

کاربردهای ریسک به ریوارد چیست؟

اکنون که با مفهوم و نحوه محاسبه ریسک به ریوارد آشنا شدیم، زمان آن است که به کاربردهای آن بپردازیم. این ابزار کاربرد بسیار گستردهتری در مباحث مدیریت سرمایه و کنترل احساسات دارد. از طرفی باعث بهبود برآیند معاملاتی نیز میشود.

در ادامه هر یک از موارد را به صورت موردی و کامل توضیح خواهیم داد؛ با ارزیکال همراه باشید.

1) تصمیمگیری بهتر در معاملات

اولین و برجستهترین کاربرد R/R در بهبود تصمیمگیری تریدرهاست.

وقتی ریسک خود را درک کنید و ریوارد احتمالی را نیز بسنجید، هوشمندانهتر و البته منطقیتر میتوانید معاملات خود را مدیریت کنید. این موضوع باعث میشود با برنامه و هدفمند تصمیمگیری کنید و تعداد تصمیمات فکر نشده و اشتباه کاهش پیدا کند.

این عامل دیدگاه بهتری نسبت به شرایط معامله مورد نظر ایجاد میکند.

2) کنترل احساسات در معاملات

گاهی ممکن است یک تریدر تصمیمات احساسی برای یک جفت ارز اتخاذ کند که این نوع معاملات در بلندمدت قطعاً برآیند منفی خواهند ساخت.

نسبت ریسک به ریوارد شرایط معامله را در ذهن تریدر شفافتر میکند و باعث میشود درصد تصمیمات احساسی کاهش پیدا کند. ذهن وقتی اعداد و ارقام (نسبت دقیق سود احتمالی و ریسک موجود) را میبیند، درک عمیقتری پیدا میکند و بهتر تصمیمگیری میکند.

اگر تریدری هستید که زیاد درگیر تصمیمات هیجانی میشود، برای کنترل احساسات در ترید حتماً از این ابزار استفاده کنید.

3) پیشگیری از ضررهای بزرگ

شاید جالب باشد بدانید این ابزار حتی در پیشگیری از ضررهای بزرگ نیز کاربرد دارد.

با استفاده از نسبت میان ریسک و ریوارد، میتوانیم ضررهای احتمالی را دقیقتر بشناسیم و اگر نسبت به سود احتمالی بیش از حد بزرگ باشد، از ورود به آن معامله صرف نظر خواهیم کرد. این نسبت به ما یادآوری میکند که همیشه باید یک مرز مشخص برای ضررهای خود داشته باشیم.

اگر این نسبت به خوبی رعایت نشود، در بلندمدت برآیند جذابی شاهد نخواهیم بود و ضررهای بزرگی تجربه خواهیم کرد.

4) افزایش بازدهی بلندمدت

تجربه نشان میدهد معاملهگران و سرمایه گذارانی که همواره از نسبت ریسک به ریوارد استفاده میکنند، در بلندمدت بازدهی بهتری دارند.

این نسبت به افراد کمک میکند تا در معاملات خود را با ریسک کمتر به سود بیشتری برسانند و در طول زمان برآیند معاملاتی خود را بهبود بخشند. توجه کنید هرچه تمرکز ویژهتری به بحث مدیریت سرمایه داشته باشید، تریدر موفقتری خواهید بود.

رابطه ویت ریت و ریسک به ریوارد چیست؟

سوالی که برای همه تریدرها جای بحث دارد این است که رابطه وین ریت با ریسک به ریوارد چیست؟ هر دو شاخص عواملی هستند که برای سنجش عملکرد تریدر به کار میروند؛ به نوعی مکمل همدیگر محسوب میشوند.

شما با استفاده از شاخص وین ریت، میتوانید میزان معاملات موفق یک تریدر نسبت به کل معاملات را بررسی کنید. یعنی ببینید که چند درصد از معاملات این تریدر با سود بسته شدند. البته این کار به تنهایی نمیتواند به طور کامل میزان موفقیت تریدر را نشان دهد.

برای این که درک بهتری از عملکرد تریدر داشته باشید، باید نسبت ریسک به ریوارد او را نیز بررسی کنید. این شاخص نشان میدهد که نسبت سود معاملات به ضرر آن چقدر است.

توجه کنید رابطه این رین ریت و ریسک به ریوارد، معمولا معکوس است. برای مثال، اگر نسبت ریسک به ریوارد بالا باشد، تریدر میتواند با وین ریت پایینتر هم سودده باشد؛ چون سود هر معامله موفق، زیان چند معامله ناموفق را جبران میکند. برعکس، اگر نسبت ریسک به ریوارد پایین باشد، تریدر باید درصد موفقیت بسیار بالاتری داشته باشد تا ضررها را پوشش دهد.

در نتیجه، آن چه مهم است میزان سودآوری پایدار در مجموع معاملات است. پس با بررسی هر دو شاخص در کنار هم، میتوانید به یک دید کامل از بازدهی و عملکرد تریدرها میرسید.

مطلب پیشنهادی: برای آشنایی کامل با Win Rate و نحوه محاسبه آن، مقاله وین ریت چیست را مطالعه کنید.

رابطه بین فیبوناچی و ریسک به ریوارد در تحلیل تکنیکال

تا اینجای مقاله کامل یاد گرفتید که نسبت ریسک به ریوارد چیست؛ شاخصی که این امکان را به تریدر میدهد تا قبل از ورود به هر معامله، میزان ضرر احتمالی و سود بالقوه را بسنجد. در نتیجه با استراتژی امنتری وارد معامله دلخواه شود.

حالا در این میان، از ابزارهای کمکی هم میتوانید استفاده کنید؛ تبدیل فیبوناچی به ریسک به ریوارد. با این روش شما میتوانید نسبتهای فیبوناچی را به کار بگیرید، مهمترین سطوح حمایت و مقاومت را پیدا کنید و حد ضرر و حد سود دقیقی را برای معاملات تنظیم کنید.

برای مثال اگر قیمت در نزدیکی سطح ۰.۶۱۸ فیبوناچی حمایت شود، شما میتوانید آن را به عنوان نقطه ورود در نظر بگیرید، حد ضرر را کمی پایینتر از آن سطح قرار دهید و حد سود را روی یکی از سطوح بالاتر فیبوناچی تنظیم کنید. این روش باعث میشود فاصله میان ریسک به ریوارد منطقیتر باشد. بنابراین به عنوان تریدر میتوانید نسبت بهینهای را بین این دو برقرار کنید.

مطلب پیشنهادی: حتما مقاله فیبوناچی در تحلیل تکنیکال را بخوانید تا بهتر با این ابزار آشنا شوید.

مزایا و معایب ریسک به ریوارد چیست؟

اکنون که با نسبت ریسک به ریوارد آشنا شدیم و کاربردهای آن را بررسی کردیم، شاید جالب باشد مزایا و معایب آن را بررسی کنیم. در بازارهای مالی هر ابزاری، در کنار مزایا و کاربردهای خود، میتواند معایبی نیز داشته باشد.

با شناخت دقیقتر میتوانیم از ابزار مورد نظر استفاده بهینهتری داشته باشیم.

| مزایا | معایب |

| مدیریت بهتر ریسک | عدم تضمین موفقیت |

| بهبود استراتژیهای معاملاتی | سختی در تعیین دقیق ریسک و پاداش |

| افزایش شانس سوددهی بلندمدت | محدودیت در بازارهای ناپایدار |

| پیشگیری از تصمیمگیریهای احساسی | – |

| سازگاری با سبکهای مختلف معاملاتی | – |

در حالی که نسبت ریسک به ریوارد مزایا فراوانی دارد و یکی از کلیدیترین عوامل مدیریت سرمایه در ترید محسوب میشود، اما تعدادی معایب نیز دارد. شناخت واقع بینانه نقاط ضعف و قوت کارکرد را بهینهتر میسازد.

خلاصهای از آنچه درباره ریسک به ریوارد آموختیم

ریسک به ریوارد یکی از اولیهترین مفاهیم در مدیریت سرمایه است و دیدگاه بهینهای نسبت به ارزنده بودن یک معامله ایجاد میکند. این ابزار در جلوگیری از تصمیمات احساسی، شفاف سازی بهینگی معامله، بهبود برآیند در بلندمدت و پیشگیری از ضررهای بزرگ کارایی دارد.

اما توجه کنید این یک ابزار ثانویه است و به تنها مناسب برای تحلیل نیست. تریدر باید تحلیل خود را نهایی کند و سپس با استفاده از R/R بهینگی آن معامله را بسنجد. تغییر حد سود و حد ضرر برای افزایش ریسک به ریوارد یکی از بزرگترین اشتباهات است.

پیشنهاد میکنیم در استراتژیهای مدیریت سرمایه خود توجه ویژهای به نسبت میان ریسک و ریوارد داشته باشید.